エストニア法人のランニングコストに関してのお問い合わせが増えています。今回は、エストニア法人の事業計画を立てる際に必要な人件費とそれにかかる税金、雇用に関する予備知識について解説します。

エストニアに法人を設立してEUに展開。その方向性は有りですし、弊社もそのサポートをしています。しかしそのためにはクリアしておく課題がいくつかあります。特に現地スタッフの雇用に関する課題です。

e-Residency制度を活用し、すべてを日本からオンラインで完結するビジネスを想定している方には申し訳ないですが、エストニア、ひいてはヨーロッパ展開を考える際、現地スタッフを一人も雇用せずにビジネスを立ち上げることは容易ではないと思います。少なくともマーケティングや交渉、マネージメントを担当する人材がいなければ、ビジネスのスピードはでないのではないでしょうか。

そういう意味で、エストニアで事業を進める際には、現地スタッフの雇用は避けて通れないのではないと考えます。しかしここで課題となるのが人件費と税金です。

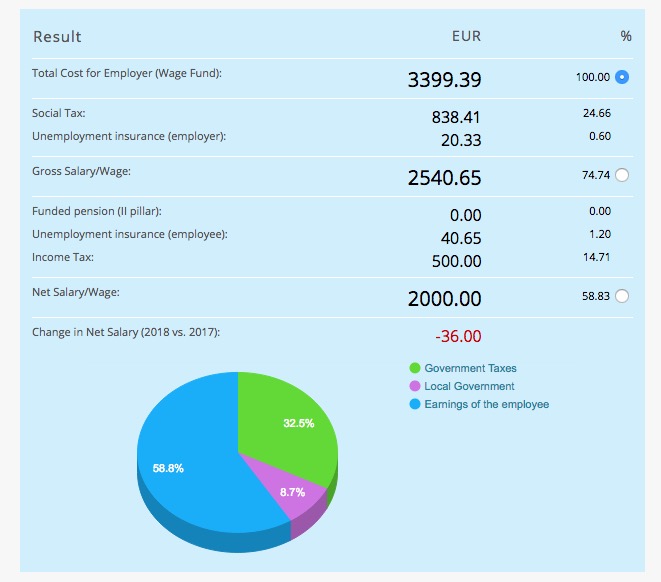

エストニアの人件費には、エストニア法人のランニングコストのページの説明にある通り 、所得税20%(本人負担)、社会税33%(全額会社負担)、雇用保険2.4%(本人負担1.6%、会社負担0.8%)の税金がかかります。手取り額€2,000のスタッフを雇用すると税金・雇用保険は約€1,399、合計約€3,340となり、人件費総額に対して43%が税金です。 (図1参照)

これを日本円に換算(1€=¥130)すると¥434,200 x12ヶ月で年間512万円、 これにバックオフィス業務を弊社に委託すると年間約100万円。合計で約612万円が年間ランニングコストの目安です。

弊社のバックオフィスサービスは以下のリンクで説明していますので、よろしければエストニア法人のランニングコストをご参照ください。

業界によってまちまちです。ICT関連のエキスパートエンジニアは手取り月額€2,000から€2,500程度、管理者は手取り€3,000程度以上、社会税と所得税を含めると月額€4,000から€5,000程度が会社が負担する人件費といったところではないでしょうか。

エストニアで事業展開を考えた時、これに年数回の出張費、その他の経費諸々で1,000万円程度かかると考えるとわかりやすいと思います。

もちろんパートナーとの協業や自分自身で何でもこなしてコストをかけないというやり方もありますので、あくまでも一つの目安とお考えください。

エストニアの雇用については、以下の予備知識を持った上で検討する必要があります。

投資リスクと管理者の任命責任を取るのが出資者、業績・管轄業務に対して責任を取るのが管理者、管理者から指示された業務をこなすのが労働者という感覚が一般的です。ビジネスアドミニストレーションの専門教育を受けていない者に管理者の仕事をさせるのはお互いにとってデメリットしかありません。雇用に際して管理者を雇うのか労働者を雇うのか、明確にしておく必要があります。

>

>一般的にスタートアップは小さいチームからスタートします。その場合、雇用というより全員シェアホルダーや役員の場合も多く、経営者として参加することが珍しくありません。雇用するとなると負担が大きいので、極力雇用は控えて数名の役員で回していることが多いです。

しかしそれでも日本人だけでスタートアップを立ち上げるのは、想像以上にハードルが高いです。何より在留許可取得というハードルがあります。エストニアにはスタートアップビザというものがありますが、外国人が取得するためには革新的でスケーラブルなテクノロジー製品やサービスでなければならず、レストラン、オンラインショップ、ITサービスプロバイダ、個人事業者はスタートアップとはみなされません。したがって、法人を設立しただけで在留許可を取得することは難しい状況です。資金が潤沢であれば、€65,000(1名あたり)以上の投資で申請できるビジネスビザがありますが、一般的には法人設立の前に、まずエストニアでパートナーを見つけることから始める必要があるでしょう。

パートナーを見つけるためには、エストニア側にどんなオファーを出すのか、事前に検討しておくことがポイントです。こちらでは交渉はゲームのようなものです。相手の切ったカードを見て判断することは普通です。こちらに来られる場合、日本側からカードを切らない限りゲームはスタートしません。お互いに興味が一致すれば、フレンドリーなエストニア人は惜しみなく協力してくれるはずです。信頼関係は日本側からオファーを出すことによって作っていくものだと思っておくといろいろと捗るでしょう。

エストニアでは、人間関係を作ってからビジネスをするのではなく、一緒に仕事をするうちに人間関係ができていくというスタイルです。

エストニアの税制の特徴は、法人は所得税がかからない点です。例えば1000万円の利益を翌年に繰り越しても所得税はゼロです。一方、1000万円の利益を全額配当すれば、所得税20%が源泉徴収となるので800万円を受け取ることになります。

これが日本だったらどうでしょうか。住民税を含む法人税の実効税率を40%とした場合、1000万円の利益に対して400万円の課税で600万円手元に残ります。配当におけるエストニアとの差は200万円。全額再投資するならエストニアは無税なので1000万円再投資できますが、日本は所得税400万円が引かれて600万円しか再投資できません。

税制面からいえば、年間利益1000万円を出せるビジネスだと200万から400万円のメリットがあるということです。将来ヨーロッパ展開、グローバル展開で利益を上げ、ランニングコストを吸収して再投資による事業拡大を目指しているのであれば、法人税がないエストニアは適しているといえるでしょう。

エストニア法人を設立する際は、現地マネージャーを1名雇用して年間1000万円程度のランニングコスト、再投資による事業拡大にメリット、雇用条件は日本と異なるということを念頭に事業計画を立案されることをお勧めします。